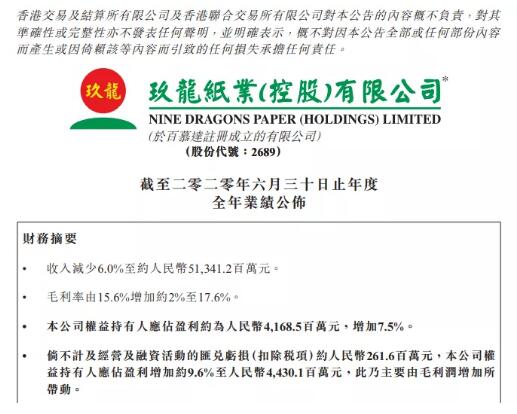

一、业绩情况:受疫情影响,股东应占盈利减少17%

报告期内,集团股东应占盈利为41.68亿元,增长7.5%;毛利率由15.6%增加2个百分点至17.6%,主要由于废纸原料成本之下跌远较产品售价之下跌快所致。若按上下半年度比较,下半年度销售收入为22.5亿元,较上半年度减少21.9%;股东应占盈利为18.9亿元,较上半年度减少17%,主要受今年第一季度新型肺炎疫情影响,中国以至全球经济遭受打击,供应鍊及需求遭严重扭曲。

期内,集团的销量达到约1530万吨,同比增加8.5%。销量增加乃由中国业务销量增加约120万吨所带动。于2020财政年度的卡纸、高强瓦楞芯纸及涂布灰底白板纸销量较2019财政年度分别增加约6%、16%及15%,而于2020财政年度的文化用纸则较2019财政年度下跌约8%。

二、计划于湖北增加120万吨包装纸产能,于沈阳增加60万吨木浆产能

于2020财政年度,集团于沈阳及泉州共增加造纸产能95万吨,并于马来西亚新增据点生产再生浆。截至今年6月30日止,集团于全球的浆纸总设计年产能为1732万吨(包括造纸1647万吨、再生浆及硬木木浆85万吨)。集团将继续扩充造纸产能,今年下半年将在河北及东莞新增共110万吨卡纸年产能,而马来西亚55万吨包装纸年产能预计于2022年第二季度前投产。此外,集团还打算于2022年底前在湖北浆纸基地增加120万吨包装纸年产能。

预计以上项目完成后,集团造纸总设计年产能将达到1932万吨。

另一方面,集团将继续加强产业链垂直整合。随着2021年起落实零配额进口废纸政策,优质废纸供应的缺口将扩大。为了弥补原料缺口,加强原料之质与量及确保生产成本优势,集团投入资本开支调整原料结构,开辟国内外替代原料供应渠道,目前于海外备有15万吨木浆及70万吨再生浆年产能。

另外,正积极于湖北荆州筹备其国内首个浆纸一体化项目,预计将包括年产能达60万吨之木浆生产线。此外,亦计划于沈阳增加60万吨木浆年产能,预计于2022年底前集团之硬木木浆及再生浆总设计年产能将超过200万吨。

三、加强产业链垂直整合:计划于成都及重庆包装厂增设包装设施

集团于2020财政年度内收购了下游包装厂业务,生产瓦楞纸板及纸箱,以发挥协同效应。未来,集团计划于成都及重庆包装厂增设包装设施,以及开拓新客户和开发高附加值产品,务求加快提升整体营运效率,为盈利作出贡献。

在积极扩充产能的同时,集团亦持续减债,其未偿还贷款由2019年6月30日的313.08亿元减少50.21亿元至2020年6月30日的262.87亿元,净债务对总权益比率由59.2%减至50.5%。以每股基本盈利0.89元人民币计算,现价往绩市盈率约9.35倍。若调整至9元以下可予吸纳,上望10元,止蚀位8.45元。

四、将进一步调节产品组合,以迎合市场多元需求

随着大环境及原料供应之转变,本集团定意扩大客户群及产品多元性,在巩固中高端客户群之同时,开发更多中低端市场商机。

于本年度内,我们新增之「江龙牌」受客户青睐,助力本集团增加销量及市场份额。未来,我们将进一步调节产品组合,以迎合市场多元需求。我们更会努力地保持产品高质量,以质量作为可持续发展之基础。

五、未来展望:将凭借自身行业龙头的竞争优势整合国内原料及市场

随着全球疫情渐趋稳定,展望来年各个社会经济活动会逐步回到正常轨迹。尽管多种不确定因素犹存,但预计中央政府全面激发市场活力措施及「限塑令」政策,将对包装纸需求有莫大帮助。

中长远来说,面对原材料供应愈趋紧张及成本上升,中小型纸企经营压力将加大,大型纸企之规模优势将更明显。本集团已作好准备,将凭借自身行业龙头企业的竞争优势整合国内原料及市场,力求保证产品质量及原料稳定供应,扩大市场占有率,保持健康的负债水平和现金流管理,终提升整体盈利水平。