一、需求端

从纸品的木纤维来源看主要分为木浆、非木浆(包括芦苇浆、蔗渣浆、竹浆、稻草浆等)和废纸浆,2018年木浆消耗量为3313万吨,同比增长5.1%,非木浆610万吨,同比增长2.2%,废纸浆5444万吨,同比减少14%。在整体机制纸行业需求疲弱的背景下,仍然维持了总体木浆消耗的正增长。

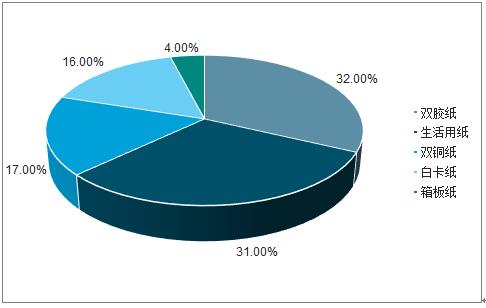

中国木浆使用结构:双胶纸、铜版纸、生活用纸、白卡纸、箱板纸为木浆主要消耗。2018年我国木浆消耗结构中,双胶纸占比32%,生活用纸占比31%,铜版纸占比17%,白卡纸占比16%,箱板纸占比4%。

2018年我国木浆消费结构占比

数据来源:公开资料整理

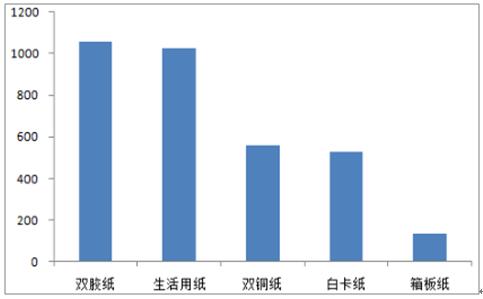

从绝对消耗量上,双胶纸约1057万吨,生活用纸1024万吨,铜版纸562万吨,白卡纸528万吨,箱板纸132万吨。

2018年各纸种消耗木浆量

数据来源:公开资料整理

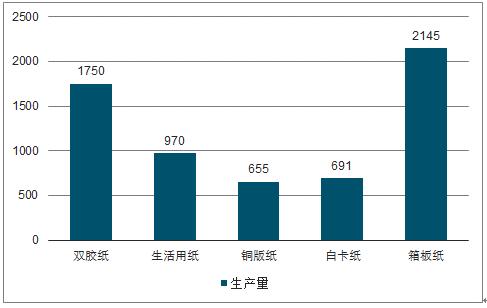

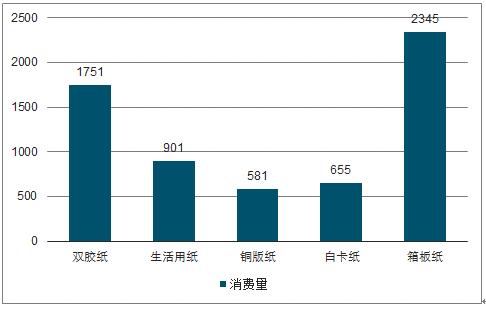

2018年各个纸种特别是木浆系纸种产销量稳定,其中生产端双胶纸全年产量1750万吨,同比减少40万吨,生活用纸全年产量970万吨,同比减少10万吨,铜版纸全年产量655万吨,同比减少20万吨,白卡纸全年产量691万吨,同比减少5万吨;消费端双胶纸全年销量1751万吨,同比增加7万吨,生活用纸全年销量901万吨,同比增加11万吨,铜版纸全年销量581万吨,同比减少4万吨,白卡纸全年销量655万吨,同比增加5万吨。

2018年消耗木浆各纸种生产量逐渐增长

数据来源:公开资料整理

2018年消耗木浆各纸消费量逐渐增长

数据来源:公开资料整理

随着环保政策趋严和消费升级的趋势,非木浆的使用量近年来持续减少,2017年非木浆消耗量597万吨,2018年为610万吨,近年来均呈现下降趋势。我国非木浆的消耗量随着环保的趋严,非木浆消费比例持续呈下降趋势。芦苇浆、蔗渣浆、竹浆、稻草浆等非木浆的减少使得木浆系生产过程中非木浆的掺杂逐渐减少,而木浆替代效应凸显。各主要木浆系纸种,双胶纸、生活用纸、白卡纸吨纸耗浆均呈现上升趋势。

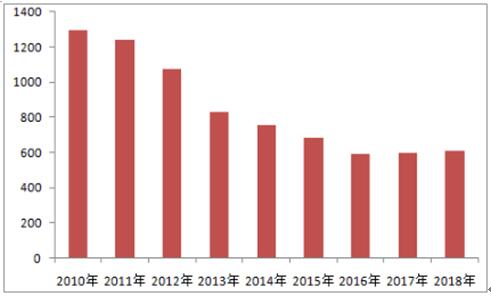

2010-2018年我国非木浆消耗逐年降低(单位:万吨)

数据来源:公开资料整理

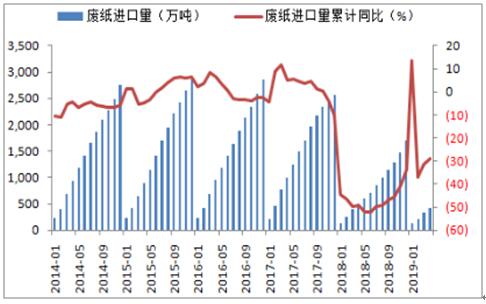

进口废纸趋严是在环保被提升到新的政治高度后,限制进口洋垃圾的大背景下的举措,中周期废纸进口持续趋严,2020年禁止外废进口成为大的政策导向。2019年1-4月份我国累计进口废纸423万吨,同比减少29%,预计全年同比进口量将减少40%以上。

2019年1-4月份废纸进口量同比减少29%

数据来源:公开资料整理

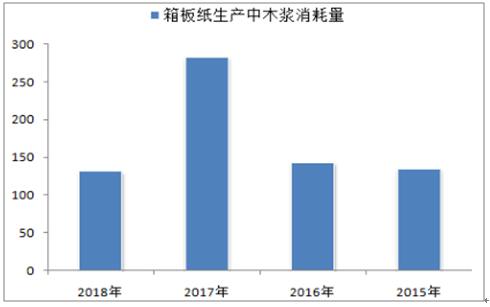

海外生产牛皮箱纸板的原料配比一般均用100%本色硫酸盐本浆挂面,用废纸浆作芯层。我国则采用40%~50%木浆与废纸挂面,用废纸浆做芯层。2018年随着箱板瓦楞纸需求疲弱,生产箱板纸过程中木浆消耗量回落至132万吨,未来随着箱板纸景气度回升,替代外废仍未木浆需求的一个主要增量。

2018年箱板纸消耗木浆量回落到132万吨

数据来源:公开资料整理

2019年以来终端机制纸需求疲弱,导致纸厂和贸易商均积极去化自身库存,国内终端采购热情趋淡,贸易商港口库存持续走高,从而影响全球木浆产业链的需求端。

中国需求疲弱是本轮木浆下跌的主要动因,2019年1-4月份中国进口纸浆量同比减少6%,中国进口作为全球木浆供需结构中需求端主要的增量支撑,在2018年8月以后以来开始走弱,一方面,木浆系纸产销平稳增速降低,另一方面箱板瓦楞纸景气度大幅下行,替代进口废纸需求减弱。

二、供给端

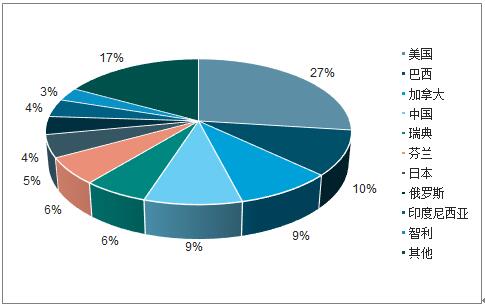

浆产量大的国家是美国,达到4876.5万吨,占全球纸浆总产量的26.59%。排名前五位的其他国家有:巴西(1877.3万吨,10.23%)、加拿大(1659万吨,9.4%)、中国(1633.3万吨,8.91%)和瑞典(1103.6万吨,6.02%)。排名前十位的国家还有芬兰、日本、俄罗斯、印度尼西亚、智利,上述十国占全球纸浆产量的比重合计为82.35%。

全球纸浆产量布局集中于少数国家

数据来源:公开资料整理

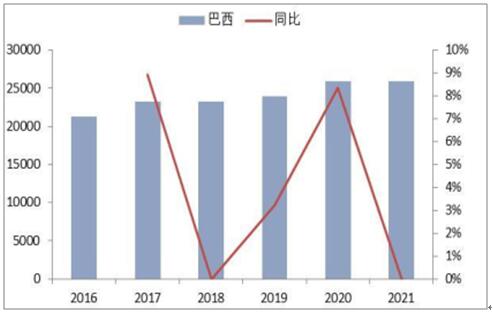

从趋势上来看,2016年-2021年美国、日本、瑞典等主要生产大国产能基本稳定,而巴西则有明显产能增加,到2021年的复合增长率为4%。

2016-2021年巴西产能及预测

数据来源:公开资料整理

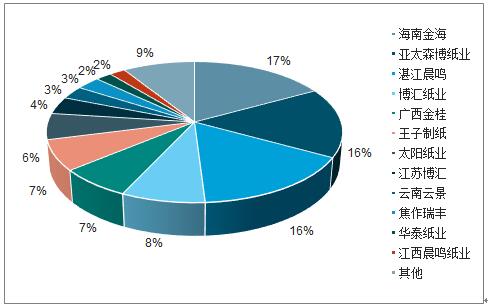

我国木浆产能分布集中,海南金海、亚太森博、湛江晨鸣三公司占据50%产能,产能前八的生产厂家占据82%产能;行业集中度较高,大企业多数自产自用,国内纸浆市场对海外进口依存度较高。由于木浆环保要求很高,而我国林地资源又相对贫乏,未来国内木浆产能大幅度扩张空间有限。

中国木浆产能集中于大企业

数据来源:公开资料整理

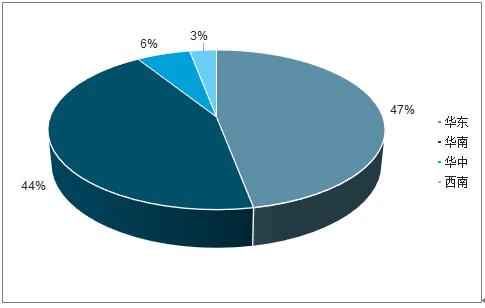

中国木浆区域产能分布

数据来源:公开资料整理

2019年产能投放105万吨,共计占到总产能的2.3%。相比2017-2018年产能集中投放有所减缓。更为长期的是2017年下半年以来全球木浆牛市海外浆厂并没有大幅度的新增固定资产投资,而是开启行业整合。

全球商用浆生产的产能集中度较高,前五大生产商份额为41%,第一大生产商Fibria份额13%,第二大生产商APRIL份额8%。2018年3月巴西公司金鱼(Suzano)(排名第四)和鹦鹉Fibria(排名第一)的控股股东均已同意合并一旦合并完成,合并后的金鱼-鹦鹉将拥有1100万吨产能,占据全球商品浆15-20%的市场份额,成为远高于第二大厂商APRIL(8%)的纸浆巨头,全行业市场集中度提升,大企业话语权加重。

我国纸浆重要贸易港口包括山东青岛港、江苏南京港、上海港、广州黄埔港和天津港,其中山东青岛港、江苏南京港和上海港三个港口漂针浆总进口量占全国总进口量约45%,纸浆期货上市初期指定交割仓库的设立以山东和上海及周边为主。

我国纸及纸板生产量主要集中在广东省、浙江省、山东省、江苏省和河南省。其中浙江省、山东省和江苏省的纸及纸板总生产量约占全国纸及纸板生产量的50%。交割仓库的设立地点选择山东省、浙江省和江苏省等造纸工业较为发达省份符合产业发展现状、现货市场近期趋势和期货市场功能发挥的要求,同时也满足交割仓库靠近消费集散地的设置原则。