中期来看,银河国际相信越趋严格的环保管制及对废纸入口较高的要求,将能部分抵销2018年开始增加新产能所带来的影响。公司方面,银河国际重申纸巾业务是理文造纸其中一个增长点,其产能将由2017年中的46.5万吨增加至2018年中的79.5万吨。该行认为理文造纸的基本投资概念依然成立,近日的股价下挫为投资者提供重新考虑的机会。个股目前股价相当于9.6倍的2017年市盈率,维持“买入”评级及10.42港元的目标价

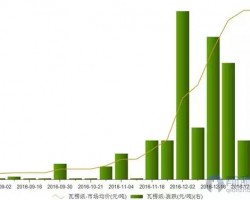

包装纸价格下滑。自2017年11月初以来,理文造纸和玖龙纸业等包装纸生产商均下调产品价格。由10月底至今,华北、华东和华南的包装纸价格分别下调10.8%、8.5%和8.0%。业内消息显示,包装纸生产商降低平均售价,主要是由于终端需求疲弱和废纸价格下滑所致。由于中国的废纸价格自2017年9月以来已调整超过25%,纸张价格下跌并不付令人意外,因为废纸是造纸商的主要成本。

对于终端需求疲弱,银河国际想指出:a)双十一有前期需求;b)由于预期纸价上涨(部分是由于废纸价格上涨),纸箱生产商在7月至9月增加了包装纸的库存,这影响了短期供需形势。考虑到废纸价格的下降以及供应链的去库存进程,包装纸生产商进一步削减平均售价并不令人意外。由于市场将平均售价视为行业催化剂,造纸商的股票可能会继续受压。但是,情况可能并不如想象般差。即使近期造纸商降价,但目前平均售价仍高于2017年上半年及2016年第四季的平均售价。理文造纸方面,其截至2017年11月10日的产品平均售价较2017年上半年平均水平高23-30%。造纸厂的每吨净利润的收窄幅度或不如平均售价般显着。来自海外的行业消息显示,行业供应(尤其是美国市场)偏紧,而全球供需形势偏向健康,这对中国造纸企业也属于正面。

纸巾业务仍是增长动力。与包装纸同业相比,理文造纸的纸巾业务有助公司捕捉消费行业相关需求,也使其产品组合更多样化。理文造纸的纸巾产能将从2017年中期的46.5万吨增加到2018年中期的79.5万吨。银河国际认为,理文造纸的纸巾业务的盈利能力良好,是由于公司的营销策略有效:a)销售自有品牌产品;b)通过网络渠道推广产品。该行亦认为,到2017年年底,公司的纸巾业务将拥有三年的经营历史,该公司将可选择将纸巾业务分拆。银河国际仍然相信纸巾业务是公司的中长期增长动力。

至于箱板纸价格,银河国际预计未来将由于中国持续控制污染而受到支持。由于预计中国政府将不会放松对造纸等高耗能行业的排放标准。自2017年初以来,中国政府也提高了进口废纸的标准。预计2018年的废纸进口量将保持紧张。这些政策很有机会限制行业的新增产能。